부동산을 매도할 때는 단순히 '팔았다'로 끝나지 않아요. 양도소득세를 비롯해 다양한 세금 문제가 발생할 수 있답니다. 특히 2025년부터는 일부 세율과 비과세 요건이 달라졌기 때문에 매도 전 철저한 준비가 필수예요. 💡

오늘은 부동산 매도 시 꼭 알아야 할 세금 종류, 계산 방법, 절세 전략까지 한 번에 정리해볼게요! 읽고 나면 '세금 때문에 당황하는 일'은 절대 없을 거예요! 😎

🏘️ 부동산 매도 시 발생하는 세금 종류

부동산 매도와 관련된 세금은 크게 다음 3가지예요:

- 📌 양도소득세: 부동산을 팔아서 생긴 이익에 부과

- 📌 지방소득세: 양도소득세의 10% 추가 부과

- 📌 건강보험료 변동: 고소득 발생 시 보험료 인상

특히 양도소득세가 핵심이에요. 매도 차익이 클수록 세금도 기하급수적으로 커지기 때문에 정확한 사전 계산이 정말 중요해요.

📊 부동산 매도 세금 비교표

| 항목 | 설명 |

|---|---|

| 양도소득세 | 매도 차익에 대한 기본 세금 |

| 지방소득세 | 양도세의 10% 추가 부과 |

| 건강보험료 | 고소득 발생 시 보험료 추가 부과 |

양도 차익이 커질수록 지방세와 건강보험료까지 합치면 부담이 생각보다 커질 수 있어요. 미리미리 체크하는 습관이 필요해요!

🧮 양도소득세 계산법과 세율

양도소득세는 단순히 매매 차익에 일정 비율을 곱하는 게 아니에요. 세부 계산 방법이 복잡하고, 다양한 공제 항목을 고려해야 정확하게 세액을 알 수 있어요.

기본 공식은 이렇습니다:

양도소득세 = (양도가액 - 취득가액 - 필요경비 - 장기보유특별공제) × 세율

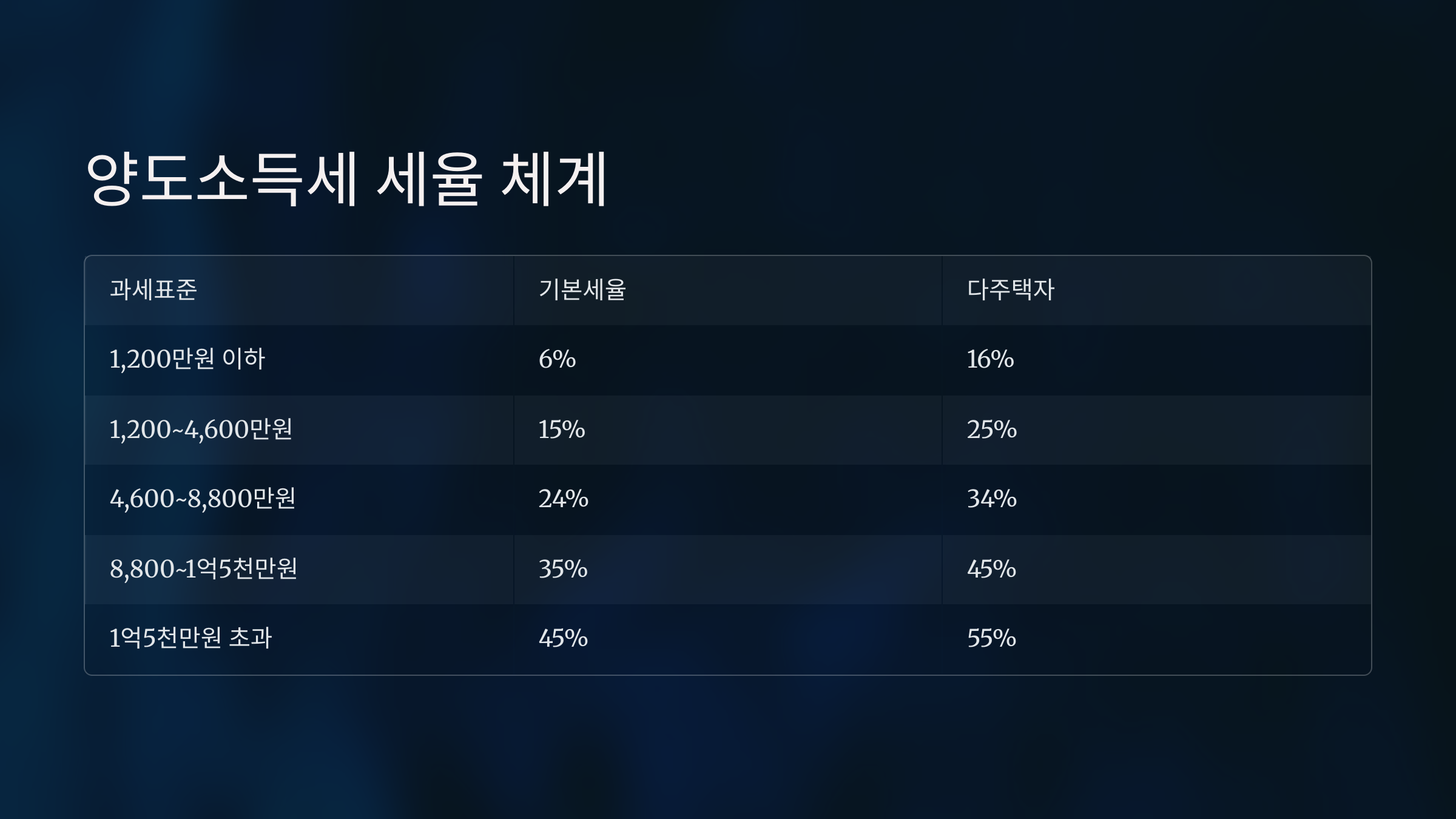

여기서 세율은 누진 구조로 되어 있어요. 2025년 기준 일반적인 부동산 양도세율은 다음과 같아요:

- 1,200만 원 이하: 6%

- 1,200만 원 초과~4,600만 원 이하: 15%

- 4,600만 원 초과~8,800만 원 이하: 24%

- 8,800만 원 초과~1억 5천만 원 이하: 35%

- 1억 5천만 원 초과~3억 원 이하: 38%

- 3억 원 초과~5억 원 이하: 40%

- 5억 원 초과: 45%

게다가 다주택자는 조정대상지역 내 매도 시 최대 30% 중과가 붙을 수도 있어요. 😱 세율이 75%까지 치솟을 수 있다는 얘기죠!

📉 세금 줄이기 위한 핵심 절세 전략

부동산 매도 시 세금을 줄이려면 철저한 전략이 필요해요. 특히 매도 시기, 보유 기간, 실거주 여부에 따라 세금이 크게 달라질 수 있어요.

대표적인 절세 방법은 다음과 같아요:

- 1️⃣ 실거주 2년 요건 충족 (조정지역 내 1세대 1주택 비과세)

- 2️⃣ 장기보유특별공제 최대 적용 (최대 80%)

- 3️⃣ 매도 시기 조정 (6월 1일 전에 매도 여부 검토)

- 4️⃣ 가족 간 증여 활용 (주택 수 줄이기)

- 5️⃣ 감정평가 활용해 취득가액 증명 강화

특히 1주택 비과세를 받을 수 있다면 수천만 원에서 억 단위로 세금을 아낄 수 있어요!

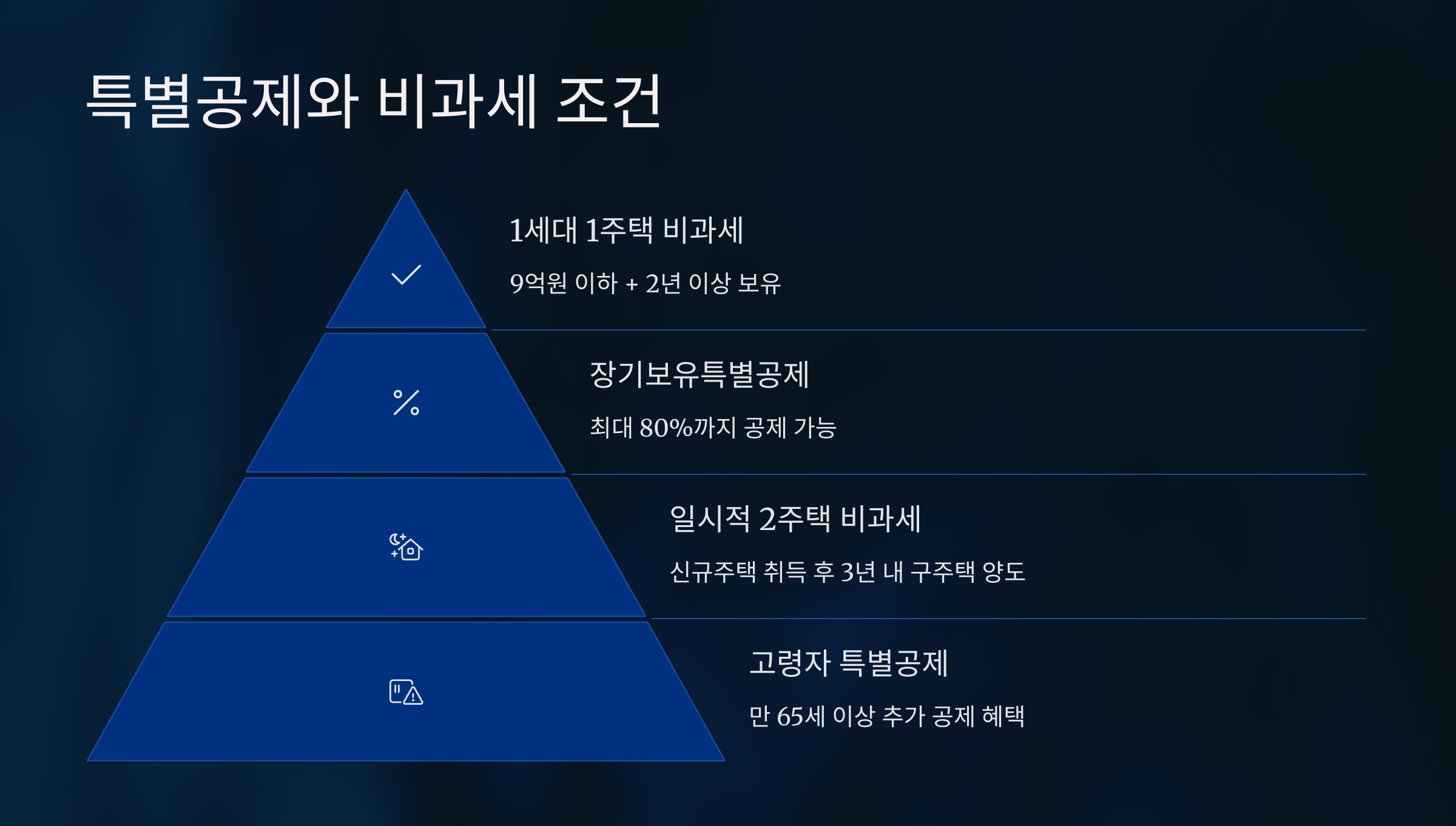

🏡 특별공제와 비과세 조건

부동산 매도 시 가장 중요한 건 바로 '1세대 1주택 비과세' 요건을 충족하는 거예요. 2025년 기준 비과세 조건은 다음과 같아요:

- 1세대가 1주택만 보유할 것

- 2년 이상 보유 (조정대상지역은 +2년 실거주)

- 양도가액이 12억 원 이하일 것

만약 양도가액이 12억 원을 초과하더라도 초과 부분에 대해서만 세금이 과세돼요. 전체가 다 과세되는 건 아니니 안심해도 돼요. 😌

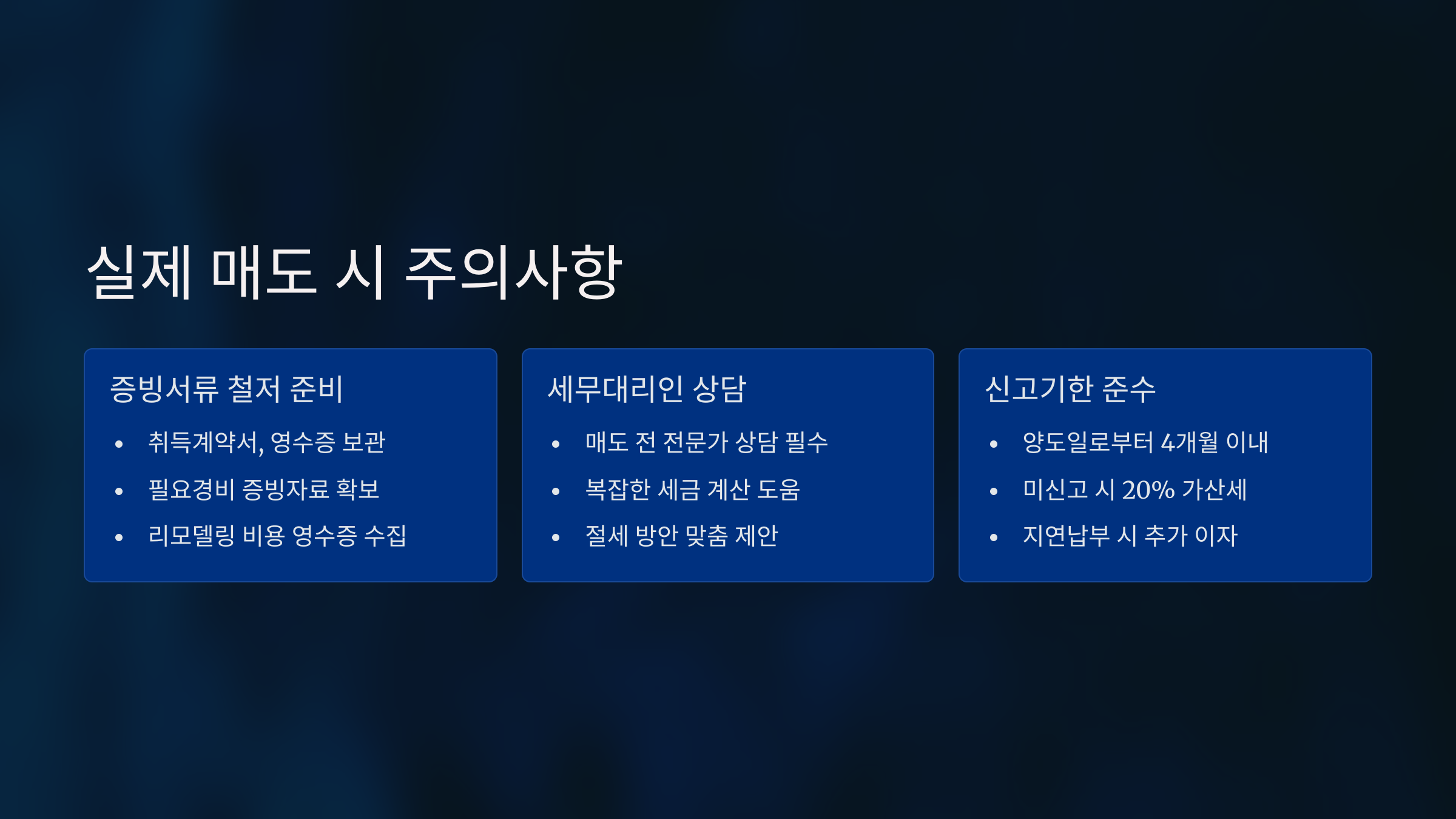

📋 실제 매도 시 주의사항

매도 직전에는 반드시 세금 계산을 시뮬레이션 해봐야 해요. 생각보다 많은 분들이 '계약하고 나서' 세금폭탄을 맞는 경우가 있거든요.

매도 시 주의할 점 체크리스트:

- 매도 시기 (보유기간 충족 여부)

- 실거주 여부 (비과세 요건 충족 여부)

- 가족 명의 분산 여부 (세금 분산 가능성)

- 취득가액 입증서류 확보 여부

- 감가상각 적용 여부 (상가 등)

제 경험상, 매도 전 세무사 상담을 최소 1회 받아보는 걸 강력히 추천해요. 투자 대비 효과가 정말 크거든요!

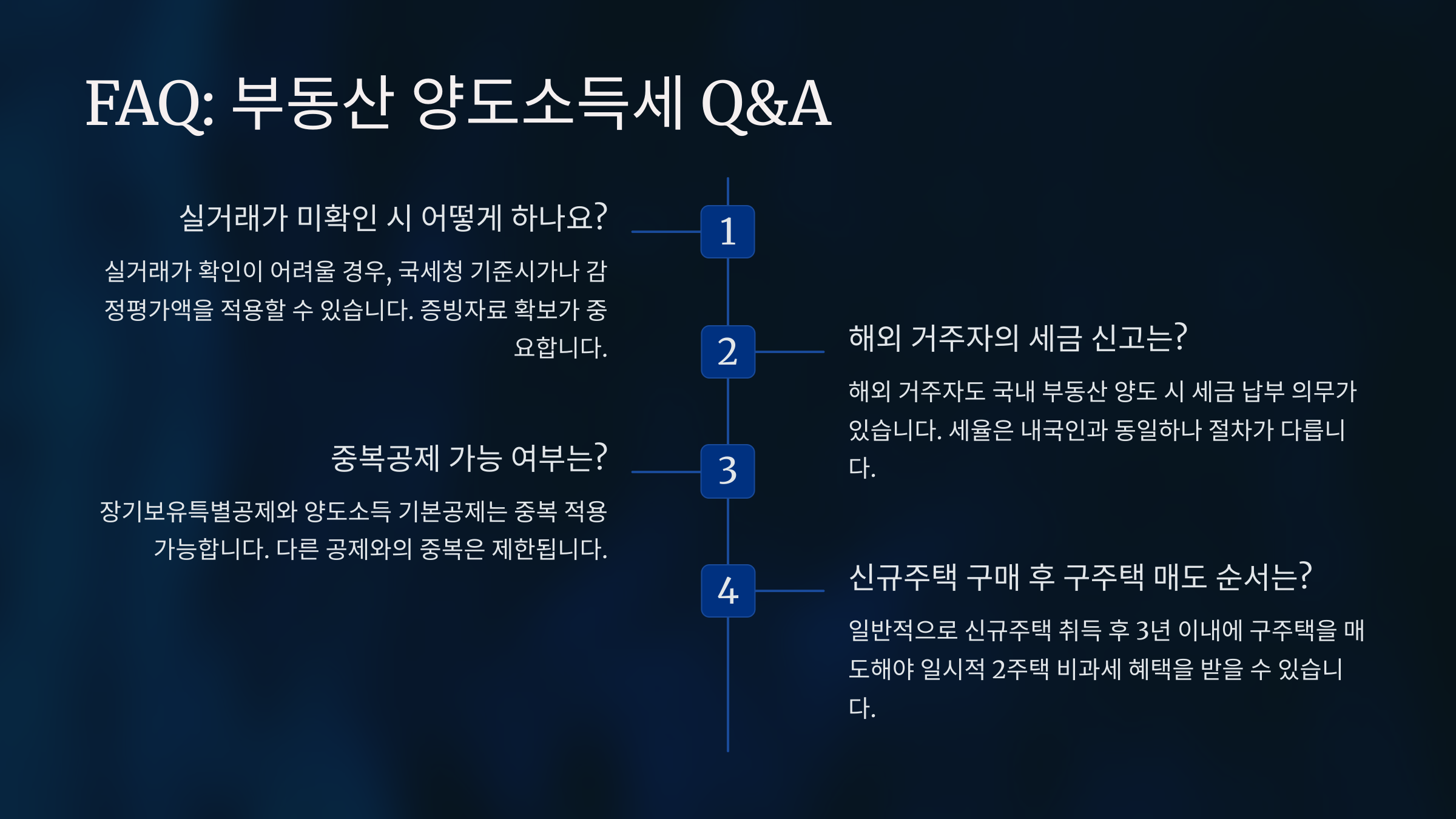

❓ FAQ

Q1. 부동산 매도하면 무조건 양도세를 내야 하나요?

A1. 1세대 1주택 비과세 요건을 충족하면 세금이 없어요. 조건을 못 맞추면 양도세가 부과돼요.

Q2. 분양권 양도도 양도세가 나오나요?

A2. 네. 분양권 전매 시 양도세가 발생하며, 조정지역은 중과세율이 적용돼요.

Q3. 실거주 요건 충족 중 일부 기간만 거주해도 되나요?

A3. 아니요. 조정지역은 반드시 2년 이상 실제 거주해야 비과세 가능해요.

Q4. 6월 1일 기준은 무슨 의미인가요?

A4. 종부세와 보유세 과세 기준일이에요. 매도/매입 시기에 따라 세금 부담이 달라져요.

Q5. 다주택자 매도 시 어떻게 절세할 수 있나요?

A5. 주택 수 줄이기(증여 등), 장기보유특별공제 극대화, 매도 순서 조정으로 절세할 수 있어요.

Q6. 양도세 신고는 언제 하나요?

A6. 매도일이 속한 달의 말일부터 2개월 이내에 신고해야 해요.

Q7. 건강보험료는 양도세와 별개로 오르나요?

A7. 맞아요. 양도차익이 반영되어 건강보험료가 올라갈 수 있어요.

Q8. 양도세 신고 안 하면 어떻게 되나요?

A8. 무신고 가산세와 납부 지연 가산세가 부과돼요. 세금 부담이 몇 배로 늘어날 수 있어요.